Σταθερά πάνω από τις 660 μονάδες κινήθηκε ο Δείκτης Κρατικών Ομολόγων της Τράπεζας Πειραιώς το δίμηνο Ιουλίου-Αυγούστου παρά την έξαρση των κρουσμάτων Covid-19 και την κλιμάκωση του γεωπολιτικού ρίσκου στην Ανατολική Μεσόγειο, κινούμενος μάλιστα κοντά στο ιστορικό υψηλό των 676 μονάδων στις αρχές Αυγούστου.

Ενδεικτικό της ζήτησης των επενδυτών για κρατικά ομόλογα είναι και το υψηλό ενδιαφέρον στις αρχές Σεπτεμβρίου για την επανέκδοση του 10ετούς ομολόγου έκδοσης τον Ιούνιο με την οποία το ελληνικό δημόσιο κατάφερε να αντλήσει €2,5 δις επιπλέον.

Συγκεκριμένα, σε μηνιαία βάση ο Δείκτης ενισχύθηκε κατά 0,75% στα τέλη Ιουλίου ενώ κατέγραψε οριακή μείωση 0,4% στα τέλη Αυγούστου σε σχέση με τον προηγούμενο μήνα φτάνοντας κοντά στο ιστορικό υψηλό των 676 μονάδων στις αρχές του μήνα (9 Αυγούστου). Από τις αρχές του έτους ο δείκτης έχει σημειώσει κέρδη της τάξης του 5,6% με την μεσοσταθμική απόδοση του να βρίσκεται πλέον στο 0,92%. Επιπλέον, η επανέκδοση του 10ετούς ομολόγου με κουπόνι 1,5% στέφθηκε με επιτυχία καθώς το απαιτούμενο ποσό της έκδοσης υπερκαλύφθηκε 7,6 φορές με τις προσφορές να ξεπερνούν τα €18 δις ενώ στην πλειονότητα της η έκδοση καλύφθηκε από μακροπρόθεσμους επενδυτές με τα κερδοσκοπικά κεφάλαια να καλύπτουν μόλις το 8% της επανέκδοσης.

Όσον αφορά τα επιμέρους ομόλογα του δείκτη τα υψηλότερα σωρευτικά κέρδη μέσα στο δίμηνο κατέγραψαν οι τίτλοι με λήξη το 2024, το 2022 και το 2026. Λεπτομερώς, το δίμηνο Ιουλίου-Αυγούστου οι 4ετίες και 6ετία κατέγραψαν σωρευτικά κέρδη της τάξης των 22 και 20 μονάδων βάσης ενώ αντιθέτως, κινούμενοι προς το μακροπρόθεσμο σκέλος της καμπύλης (λήξη άνω των 25 ετών) καταγράφηκαν ζημιές της τάξης των 3-11 μβ. Σύμφωνα με το μοντέλο εκτίμησης της ελληνικής καμπύλης επιτοκίων τα επιτόκια (για ομόλογα με μηδενικό κουπόνι) οι βραχυπρόθεσμες λήξεις της καμπύλης μετατοπίστηκαν προς τα κάτω τους τελευταίους δύο μήνες χωρίς ωστόσο αυτή η κίνηση να συνοδευτεί από αντίστοιχη πτώση στις μεσοπρόθεσμες και μακροπρόθεσμες λήξεις. Συγκεκριμένα, τα επιτόκια για την τριετία μειώθηκαν κατά 13 μβ με τα επιτόκια 5ετίας και 10ετίας να μειώνονται κατά 12 μβ και 2 μβ αντίστοιχα. Η μεγαλύτερη άνοδος στο κόστος δανεισμού σημειώθηκε για την 23ετία της οποίας το επιτόκιο έφτασε στο 1,71% στα τέλη Αυγούστου. Η κλίση της καμπύλης 1-10ετία αυξήθηκε από τις 97 μβ στο τέλος Ιουλίου στις 108 μβ στο τέλος Αυγούστου, γεγονός που υποδηλώνει οριακή αύξηση των προσδοκιών για τον πληθωρισμό στην ελληνική αγορά ομολόγων.

Με σταθερή οριακή ανοδική πορεία συνέχισε το δίμηνο Ιουλίου-Αυγούστου και ο Δείκτης Εταιρικών Ομολόγων της Τράπεζας Πειραιώς καθώς το κλίμα αβεβαιότητας στην ελληνική οικονομία αλλά και διεθνώς έχει ενισχυθεί από το δεύτερο κύμα της πανδημίας και τις επιπτώσεις του στο μακροοικονομικό περιβάλλον. Συγκεκριμένα, ο Δείκτης Εταιρικών Ομολόγων έμεινε σχεδόν αμετάβλητος από τα τέλη του προηγούμενου μήνα στις 132,8 μονάδες καθώς η ισχυρή ανοδική πορεία το διάστημα Μαΐου-Ιουνίου δεν συνεχίστηκε το τελευταίο δίμηνο. Ως αποτέλεσμα, η μεσοσταθμική απόδοση του δείκτη έφτασε το επίπεδο του 2,67% στα τέλη Αυγούστου σημειώνοντας οριακά κέρδη μόλις 5 μονάδων βάσης σε σχέση με τον προηγούμενο μήνα και 9 μβ σε σχέση με το Ιούνιο.

Σε αυτό το κλίμα συνέβαλαν η ασθενής βελτίωση που κατέγραψαν ο δείκτης PMI στην μεταποίηση (στις 49,4 μονάδες από τις 48,6 μονάδες του προηγούμενου μήνα) αλλά και η σταθερότητα του δείκτη οικονομικού κλίματος ESI τον Αύγουστο (90,7 μονάδες).

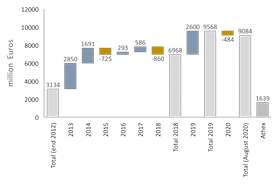

Σε μια προσπάθεια συνολικής επισκόπησης, η επίδραση της πανδημίας στην αγορά εταιρικών ομολόγων έγινε εμφανής από την επιβράδυνση της τάσης των νέων εκδόσεων που παρατηρήθηκε το προηγούμενο έτος. Το 8μηνο του 2020 εκτός από τις σχετικά λίγες εκδόσεις εταιρικών ομολόγων (LAMDA DEVELOPMENT, TITAN, GEK TERNA και FRIGOGLASS) σημαντικό ρόλο στην αρνητική καθαρή μεταβολή της κεφαλαιοποίησης είχε η λήξη του 6ετούς ομολόγου του ΟΤΕ τον Ιούλιο του 2020 αλλά και η ανάκληση των ομολόγων της OPAP, της SUNLIGHT SYSTEMS και της MYTILINEOS. Συγκεκριμένα, τα συνολικά κεφάλαια σε εταιρικό χρέος των μελών του δείκτη μειώθηκαν κατά 5% σε σχέση με το προηγούμενο έτος σε αντίθεση με την σημαντική αύξηση της τάξης του 37% που καταγράφηκε στο τέλος του 2019.